ล้วงลึก 4 สเต็ป "คำนวณภาษีเงินได้บุคคลธรรมดา" ฉบับอ่านจบยื่นเป็นทันที

โอ๊ย! มาอีกแล้ว! ไอ้เจ้า "ฤดูยื่นภาษี" ที่เวียนมาบรรจบทีไร หัวใจก็สั่นสะท้านเหมือนเจอผี! หลายคนมองว่าการคำนวณภาษีเป็น "บอสใหญ่ด่านสุดท้าย" ของชีวิตวัยทำงาน ที่เต็มไปด้วยสูตรคำนวณยั้วเยี้ย ตัวเลขยุบยับ และศัพท์แสงที่เหมือนหลุดมาจากอีกมิติ "เงินได้สุทธิ" "หัก ณ ที่จ่าย" "ลดหย่อน" นี่มันอะไรกันวะเนี่ย!? รู้ตัวอีกทีก็คือกด "ยอมรับ" ในเว็บสรรพากรไปแบบงงๆ แล้วก็นั่งลุ้นว่าจะโดนเรียกคืน หรือจะได้เงินคืนกันแน่

วันนี้ Thaiproofai จะมาฉีกทุกตำราภาษีที่เคยอ่านแล้วหลับคาโต๊ะ มาย่อยเรื่องที่โคตรจะน่าเบื่อ ให้กลายเป็นเรื่องโคตรจะ "กล้วยๆ" ในบทความนี้ เราจะมา "คำนวณภาษีเงินได้บุคคลธรรมดา แบบง่ายๆ ใครก็ทำได้" สัญญาเลยว่าอ่านจบแล้ว คุณจะมองการยื่นภาษีเป็นแค่เกมเศรษฐีด่านหนึ่งเท่านั้น... ด่านที่ถ้าเล่นเป็น ก็ได้เงินคืนจุกๆ อะ!

เราจะมาแฉทุกซอกทุกมุมของระบบภาษี ตั้งแต่ "เงินเดือนฉัน ทำไมโดนหักเยอะจัง?" ไปจนถึง "ขายของออนไลน์ ต้องยื่นยังไงไม่ให้โดนสรรพากรเพ่งเล็ง?" เราจะเปลี่ยนศัพท์เทคนิคยากๆ อย่าง "เงินได้พึงประเมิน" "ค่าลดหย่อน" ให้เป็นภาษาคนคุยกัน ลืมภาพจำเก่าๆ ที่ว่าภาษีเป็นเรื่องของผู้ใหญ่หรือนักบัญชีไปได้เลย เพราะยุคนี้... ใครมีรายได้ คนนั้นต้องรอด! เตรียมปากกา (หรือแค่เปิด-ปิดเปลือกตาก็ได้) แล้วไปลุยกันเลย!

: เริ่มต้นที่ "มายด์เซ็ต" – ภาษีไม่ใช่เรื่องน่ากลัว แต่เป็น "เกม" ที่เราต้องเล่นให้ชนะ

ก่อนจะไปดูสูตรคำนวณ เรามาจูนสมองกันก่อนครับ หลายคนกลัวสรรพากรยิ่งกว่ากลัวแฟนจับได้ว่าแอบซื้อของ! ความจริงคือ ภาษีคือ "หน้าที่" ของพลเมืองตาดำๆ ที่มีรายได้ทุกคน เงินที่เราจ่ายไปก็ย้อนกลับมาเป็นถนนหนทาง โรงพยาบาล หรือ... (เติมคำในช่องว่างเอาเอง)

แต่ประเด็นคือ รัฐบาลเขาก็ไม่ได้ใจร้ายขนาดนั้น เขาเปิด "ช่อง" หรือ "ตัวช่วย" ให้เราเยอะมาก ที่เรียกว่า "ค่าลดหย่อน" มันเหมือนเกม RPG เลยครับ เรามีรายได้ (พลังโจมตี) เรามีค่าใช้จ่าย (โดนบอสตบ) แต่เราก็มีไอเทมเสริม (ค่าลดหย่อน) เพื่อทำให้เราจ่ายน้อยลง

หน้าที่ของเรามีแค่ 2 อย่าง:

- ซื่อสัตย์: รายได้มีเท่าไหร่ บอกเขาไปให้หมด (อย่าคิดว่าเขาไม่รู้นะ! ยุคนี้ข้อมูลมันวิ่งไวกว่า 5G)

- ฉลาด: หา "ไอเทม" หรือ "ค่าลดหย่อน" ที่เรามีสิทธิ์ใช้ มาใช้ให้ครบทุกเม็ด!

ใครต้องยื่นภาษีบ้าง? สั้นๆ ง่ายๆ: "คนที่มีเงินได้" ครับ

- มนุษย์โสด: ถ้ามีเงินได้ (แม้แต่เงินเดือนอย่างเดียว) เกิน 120,000 บาทต่อปี (เฉลี่ยเดือนละ 10,000) คุณต้อง "ยื่น" แล้วนะ (ยื่น ไม่ได้แปลว่าต้อง "เสีย" นะครับ บางทีรายได้เท่านี้ ยื่นแล้วได้ 0 บาท)

- มนุษย์มีคู่ (จดทะเบียน): ถ้ารวมกับคู่สมรสแล้วมีเงินได้เกิน 220,000 บาทต่อปี ก็ต้องยื่นครับ

- พ่อค้าแม่ค้า/ฟรีแลนซ์/อื่นๆ (ที่ไม่ใช่เงินเดือน): ถ้ามีเงินได้ประเภทอื่น (ที่เราจะคุยกัน) เกิน 60,000 บาทต่อปี... ใช่ครับ หกหมื่น! (เฉลี่ยเดือนละ 5,000) ก็ต้องยื่นแล้วเด้อ!

ยื่นเมื่อไหร่? (Deadline คือชีวิต) สำหรับรายได้ที่เกิดขึ้นตลอดปี 2567 (ม.ค. - ธ.ค. 67) เขาจะให้เรายื่นในช่วงต้นปี 2568 ครับ

- ยื่นแบบกระดาษ (เดินไปที่เขต): 1 มกราคม - 31 มีนาคม 2568 (ใครยังทำอยู่บ้าง!?)

- ยื่นออนไลน์ (E-filing สุดเจ๋ง): 1 มกราคม - 8 เมษายน 2568 (เขามีเวลาให้เพิ่มนิดหน่อย)

เอาล่ะ! เมื่อ "ใจ" เราพร้อมแล้ว ก็ถึงเวลาเข้าสู่สมการศักดิ์สิทธิ์ที่ทุกคนต้องท่องให้ขึ้นใจ!

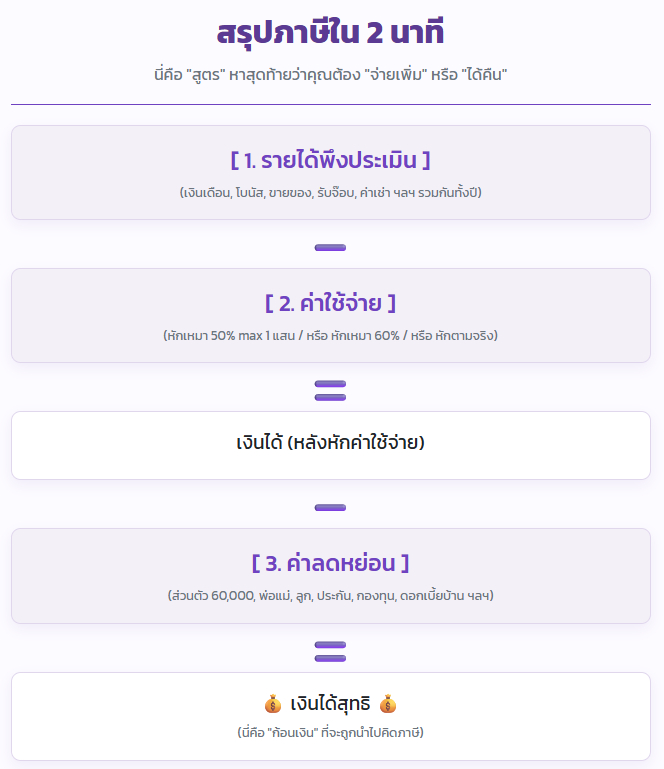

: สมการ "โคตรพ่อโคตรแม่" ของการคำนวณภาษี (The Holy Formula)

ไม่ว่าคุณจะเป็นมนุษย์เงินเดือน, พ่อค้าแม่ค้าออนไลน์, YouTuber, หรือนักลงทุน... ทุกคนต้องใช้สมการเดียวกันนี้หมดครับ มันมีแค่ 4 ขั้นตอน จำแค่นี้พอ!

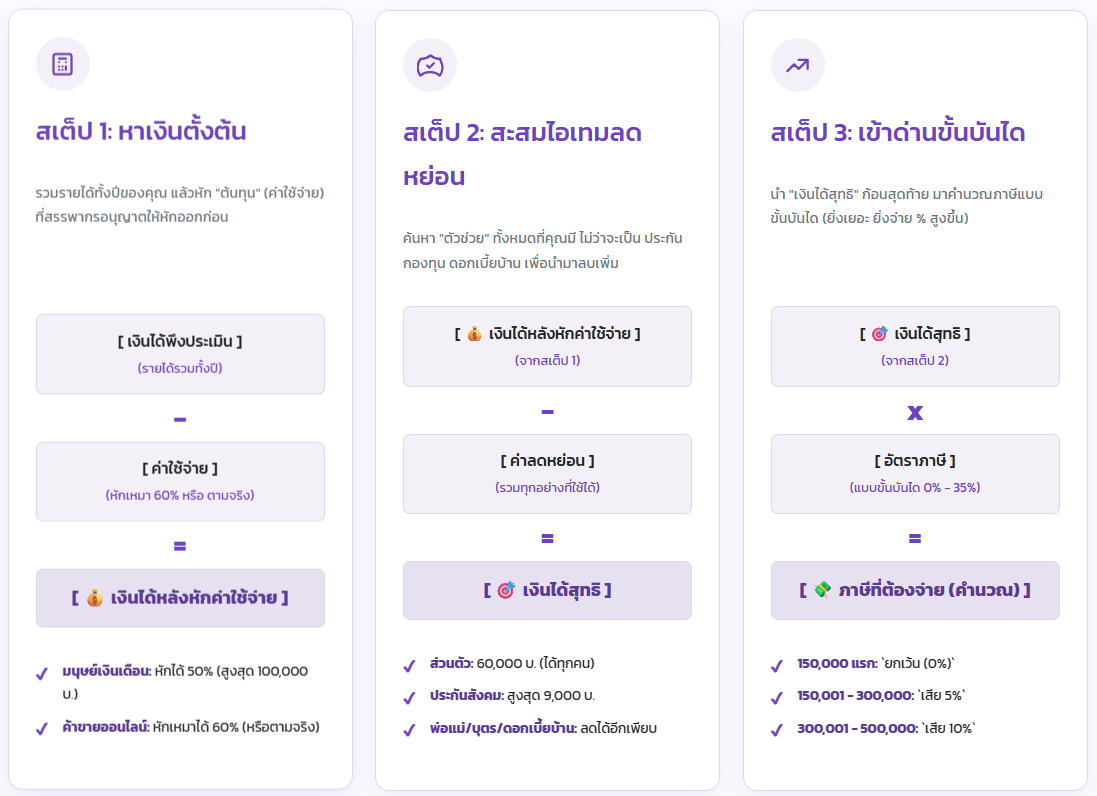

สเต็ปที่ 1: (เงินได้พึงประเมิน) - (ค่าใช้จ่าย) = เงินได้หลังหักค่าใช้จ่าย สเต็ปที่ 2: (เงินได้หลังหักค่าใช้จ่าย) - (ค่าลดหย่อน) = เงินได้สุทธิ สเต็ปที่ 3: (เงินได้สุทธิ) x (อัตราภาษีแบบขั้นบันได) = ภาษีที่ต้องจ่าย (คำนวณ) สเต็ปที่ 4: (ภาษีที่ต้องจ่าย) - (ภาษีหัก ณ ที่จ่าย) = ภาษีที่ต้องจ่ายจริง (หรือได้คืน!)

จบครับ! นี่คือทั้งหมดของ พ.ร.บ.ประมวลรัษฎากร (เวอร์ชั่นย่อสัสๆ) ง่ายไหม?

ปัญหาคือ... ไอ้คำในวงเล็บแต่ละอัน มันคืออะไรกันแน่วะ? นี่แหละครับคือ "เนื้อหา" ที่เราจะมาเจาะลึกกัน ถ้าคุณเข้าใจ 4 ก้อนนี้ คุณก็บรรลุโสดาบันด้านภาษีแล้ว!

: เจาะลึกสเต็ปที่ 1 – "เงินได้พึงประเมิน" และ "ค่าใช้จ่าย"

ขั้นตอนนี้คือการ "ตั้งต้น" ว่าเรามีเงินเข้ารัวๆ เท่าไหร่ และสรรพากรใจดีให้เราหัก "ต้นทุน" ออกไปได้เท่าไหร่

3.1) เงินได้พึงประเมิน (มาตรา 40(1) - 40(8)) – คุณเป็นคนประเภทไหน?

"เงินได้พึงประเมิน" คือชื่อเรียกแบบทางการของ "รายได้รวม" ทั้งปี (ม.ค. - ธ.ค.) ที่ยังไม่หักอะไรเลย กฎหมายไทยแบ่งรายได้เป็น 8 ประเภท หรือที่เรียกกันติดปากว่า "มาตรา 40" วงเล็บ 1 ถึง 8 ทำไมต้องแบ่ง? เพราะแต่ละประเภท หัก "ค่าใช้จ่าย" ได้ไม่เท่ากันครับ!

-

ประเภทที่ 1: 40(1) – มนุษย์เงินเดือน

- คือ: เงินเดือน, โบนัส, OT, เบี้ยเลี้ยง, ค่าตำแหน่ง

- ตัวอย่าง: นาย ก. เป็นพนักงานออฟฟิศ ได้เงินเดือน 50,000 บาท โบนัสปลายปี 2 เดือน (100,000 บาท)

- เงินได้ 40(1) ทั้งปี: (50,000 x 12) + 100,000 = 700,000 บาท

-

ประเภทที่ 2: 40(2) – ชาวรับจ๊อบ/ฟรีแลนซ์ (ที่เน้นแรงกาย)

- คือ: เงินที่ได้จากการ "รับทำงานให้" ไม่ได้อยู่ในฐานะลูกจ้างประจำ เช่น ค่าที่ปรึกษา, ค่าคอมมิชชั่น, ค่านายหน้า, ค่าเบี้ยประชุม, ค่าจ้างพิธีกร

- ตัวอย่าง: นางสาว ข. เป็นพนักงานออฟฟิศ (มี 40(1)) แต่รับจ๊อบเป็นพิธีกรงานแต่งวันเสาร์-อาทิตย์ ได้งานละ 5,000 บาท ทั้งปีรับ 10 งาน

- เงินได้ 40(2) ทั้งปี: 5,000 x 10 = 50,000 บาท (ต้องยื่นรวมกับ 40(1) ด้วยนะ!)

-

ประเภทที่ 3: 40(3) – รายได้จากสินทรัพย์ทางปัญญา

- คือ: ค่าลิขสิทธิ์ (เช่น แต่งเพลง, เขียนหนังสือ, ขายภาพถ่าย Stock Photo), ค่า Goodwill (ค่าความนิยมของแบรนด์)

- ตัวอย่าง: นาย ค. เป็นนักเขียนนิยาย ได้รับค่าลิขสิทธิ์จากสำนักพิมพ์ 150,000 บาท

- เงินได้ 40(3) ทั้งปี: 150,000 บาท

-

ประเภทที่ 4: 40(4) – นักลงทุน (เสือนอนกิน)

- คือ: "ดอกเบี้ย" (พันธบัตร, หุ้นกู้, เงินฝาก), "เงินปันผล" (จากหุ้น, กองทุน), กำไรจากการขายกองทุน (LTF/RMF ที่ผิดเงื่อนไข)

- ความพิเศษ: รายได้กลุ่มนี้ส่วนใหญ่จะโดน "หัก ณ ที่จ่าย" ไปแล้ว (เช่น ดอกเบี้ย 15%, ปันผล 10%) ซึ่งกฎหมายให้สิทธิ์เรา "เลือก" ว่าจะเอามารวมคำนวณภาษี หรือจะปล่อยให้มันจบไปเลย (Final Tax)

- Trick: ถ้าฐานภาษีเราต่ำกว่า 10% หรือ 15% (เช่น ฐาน 5%) การเอามารวมคำนวณด้วย จะทำให้เราได้เงินคืน!

-

ประเภทที่ 5: 40(5) – ผู้ปล่อยเช่า (เจ้าของตึก)

- คือ: ค่าเช่าบ้าน, ค่าเช่าคอนโด, ค่าเช่าที่ดิน, ค่าเช่ารถยนต์

- ตัวอย่าง: ป้า จ. มีคอนโดปล่อยเช่าเดือนละ 8,000 บาท

- เงินได้ 40(5) ทั้งปี: 8,000 x 12 = 96,000 บาท

-

ประเภทที่ 6: 40(6) – วิชาชีพอิสระ (ตัวท็อปวงการ)

- คือ: รายได้จาก 6 วิชาชีพเฉพาะทาง ได้แก่ การประกอบโรคศิลปะ (หมอ, ทันตแพทย์), กฎหมาย (ทนาย), วิศวกรรม (วิศวกร), สถาปัตยกรรม (สถาปนิก), การบัญชี (นักบัญชี), และประณีตศิลปกรรม

- ตัวอย่าง: นายแพทย์ ฉ. เปิดคลินิกส่วนตัว (นอกเวลาโรงพยาบาล) มีรายได้ 1,000,000 บาท

- เงินได้ 40(6) ทั้งปี: 1,000,000 บาท

-

ประเภทที่ 7: 40(7) – ผู้รับเหมา (สร้างทุกอย่าง)

- คือ: รับเหมาก่อสร้าง, รับเหมาทำของ ที่ผู้รับเหมาต้อง "ลงทุน" ซื้อของเองเยอะๆ (เช่น ซื้ออิฐ หิน ปูน ทราย เอง)

- ตัวอย่าง: บริษัท ช. (บุคคลธรรมดา) รับเหมาสร้างบ้าน ได้ค่าจ้าง 2,000,000 บาท

- เงินได้ 40(7) ทั้งปี: 2,000,000 บาท

-

ประเภทที่ 8: 40(8) – The Rest! (ที่เหลือทั้งหมด)

- คือ: รายได้อื่นๆ ที่ไม่เข้าพวก 1-7 ทั้งหมด! นี่คือ "บ่อใหญ่" ของอาชีพยุคใหม่

- ตัวอย่าง: พ่อค้าแม่ค้าออนไลน์ (Shopee, Lazada, TikTok), YouTuber, Influencer, ขายของตลาดนัด, ทำฟาร์ม, นักร้อง/นักแสดง (ที่ไม่ใช่ 40(2)), กำไรจากคริปโต (ที่ยังเป็นประเด็นร้อน!)

- ตัวอย่าง: น้อง ฌ. ขายเสื้อผ้าออนไลน์ผ่านไลฟ์สด ยอดขายทั้งปี 3,000,000 บาท

- เงินได้ 40(8) ทั้งปี: 3,000,000 บาท

คุณอาจจะมีรายได้หลายประเภทในคนเดียวก็ได้ (เช่น เป็น 40(1) + 40(5) + 40(8)) ก็ต้องจับมันมารวมกันให้หมดครับ!

3.2) ค่าใช้จ่าย – "ต้นทุน" ที่สรรพากรยอมให้หัก

หลังจากเรารวม "เงินได้" ทั้งปีแล้ว สรรพากรไม่ได้เอาเงินก้อนนั้นมาคิดภาษีทันทีครับ เขาใจดีให้เราหัก "ค่าใช้จ่าย" (ต้นทุน) ออกไปก่อน ซึ่งมี 2 วิธีให้เลือก (แล้วแต่ประเภทเงินได้):

- หักแบบเหมา (Percentage Expense): สรรพากรขี้เกียจตรวจบิล! เลยบอกว่า "เออ! เอาไปเลย... หักไปเลย 60%!" (ตัวเลข % แล้วแต่ประเภท) ไม่ต้องมีบิล ไม่ต้องมีหลักฐาน สบายสุดๆ

- หักตามจริง (Actual Expense): สำหรับคนที่มีต้นทุนสูงจริงๆ เช่น พ่อค้าแม่ค้าออนไลน์ที่รับของมาแพง (ต้นทุน 80%) ถ้าใช้ "เหมา 60%" ก็เจ๊งสิครับ! แบบนี้เราเลือก "หักตามจริง" ได้ แต่... คุณต้องมี "หลักฐาน" ทุกเม็ด! (บิลซื้อของ, ใบกำกับภาษี, ค่าขนส่ง ฯลฯ)

ทีนี้มาดูว่า "เหมา" แต่ละประเภท ได้กี่ % (นี่คือจุดที่ต่างกัน!)

-

40(1) เงินเดือน & 40(2) รับจ๊อบ:

- หักเหมาได้ 50% ของรายได้ แต่รวมกัน 2 ประเภทนี้ ต้องไม่เกิน 100,000 บาท

- ตัวอย่าง: นาย ก. เงินเดือน 700,000 บาท (40(1)) + จ๊อบพิธีกร 50,000 บาท (40(2)) = รายได้รวม 750,000 บาท

- หัก 50% ของ 750,000 = 375,000 บาท... แต่! เพดานคือ 100,000 บาท

- ดังนั้น นาย ก. หักค่าใช้จ่ายได้แค่ 100,000 บาท ครับ (มนุษย์เงินเดือนจะตันที่ตรงนี้)

-

40(3) ลิขสิทธิ์:

- หักเหมาได้ 50% แต่ไม่เกิน 100,000 บาท (หรือเลือกหักตามจริงได้)

-

40(4) ดอกเบี้ย/ปันผล:

- หักค่าใช้จ่ายไม่ได้เลย! (0%) เพราะถือเป็นเสือนอนกิน

-

40(5) ค่าเช่า:

- หักเหมาได้ตามประเภททรัพย์สิน เช่น บ้าน/ตึก (30%), ที่ดินเกษตร (20%), ที่ดินเปล่า (15%), รถ (30%) (หรือเลือกหักตามจริงได้)

-

40(6) วิชาชีพอิสระ:

- กลุ่มหมอ: หักเหมาได้ 60% (หรือตามจริง)

- กลุ่มอื่น (ทนาย, วิศวกร, บัญชี ฯลฯ): หักเหมาได้ 30% (หรือตามจริง)

-

40(7) รับเหมา:

- หักเหมาได้ 60% (หรือตามจริง)

-

40(8) ที่รักของทุกคน:

- หักเหมาได้ 60% (สำหรับค้าขายออนไลน์, เกษตร, ร้านอาหาร ฯลฯ) (หรือตามจริง)

- ข้อยกเว้น: นักแสดงสาธารณะ จะมีขั้นบันได 40-60% แต่เพดาน 600,000 บาท

สรุปสเต็ปที่ 1: (เงินได้) - (ค่าใช้จ่าย) = เงินได้หลังหักค่าใช้จ่าย

-

ตัวอย่างนาย ก. (มนุษย์เงินเดือน):

- เงินได้: 750,000 บาท (40(1)+40(2))

- ค่าใช้จ่าย (เหมา 50% max 100k): 100,000 บาท

- เงินได้หลังหักค่าใช้จ่าย = 750,000 - 100,000 = 650,000 บาท

-

ตัวอย่างน้อง ฌ. (ขายออนไลน์):

- เงินได้: 3,000,000 บาท (40(8))

- เลือกหัก "เหมา 60%" (เพราะขี้เกียจเก็บบิล) = 3,000,000 x 60% = 1,800,000 บาท

- เงินได้หลังหักค่าใช้จ่าย = 3,000,000 - 1,800,000 = 1,200,000 บาท

Part 4: เจาะลึกสเต็ปที่ 2 – "ค่าลดหย่อน" – สมรภูมิแห่งการโกยแต้ม!

นี่คือสเต็ปที่ "สนุก" ที่สุดครับ! "เงินได้หลังหักค่าใช้จ่าย" (ก้อนเมื่อกี้) ยังไม่ใช่เงินที่เราเอาไปคิดภาษีนะ... เราต้องเอามา "ลบ" ด้วย "ค่าลดหย่อน" หรือ "ไอเทมเทพ" ทั้งหลายก่อน ยิ่งหามาลบได้เยอะ เงินได้สุทธิ (ก้อนสุดท้าย) ก็น้อยลง ภาษีก็เสียน้อยลงไงล่ะ!

ค่าลดหย่อนมีเป็นสิบๆ รายการ แต่ Thaiproofai จะสรุป "ตัวท็อป" ที่คนส่วนใหญ่ใช้กัน (อ้างอิงปีภาษี 2567 ที่ยื่นต้นปี 2568)

กลุ่มที่ 1: ไอเทมพื้นฐาน (ติดตัวมาแต่เกิด)

- ค่าลดหย่อนส่วนตัว: 60,000 บาท

- (ทุกคนที่ยื่นภาษี ได้สิทธิ์นี้ทันที ไม่ต้องทำอะไรเลย!)

กลุ่มที่ 2: ไอเทมครอบครัว (ดูแลคนข้างๆ)

- ค่าลดหย่อนคู่สมรส: 60,000 บาท

- (สำหรับคู่สมรสที่ "จดทะเบียน" และคู่สมรส "ไม่มีรายได้" หรือยื่นภาษีรวมกัน)

- ค่าลดหย่อนบุตร: คนละ 30,000 บาท

- (บุตรชอบด้วยกฎหมาย หรือบุตรบุญธรรมก็ได้)

- ทริคเทพ: ถ้าเป็น "บุตรคนที่ 2 เป็นต้นไป" และเกิดตั้งแต่ปี พ.ศ. 2561 จะได้เพิ่มเป็น คนละ 60,000 บาท!

- เงื่อนไข: ลูกต้องอายุไม่เกิน 20 ปี (หรือ 21-25 ปี ถ้ายังเรียน ปวส./ปริญญาตรี) และมีรายได้ทั้งปีไม่เกิน 30,000 บาท

- ค่าฝากครรภ์และคลอดบุตร: ตามที่จ่ายจริง แต่ไม่เกิน 60,000 บาท (ต่อท้อง)

- ค่าลดหย่อนบิดามารดา (พ่อแม่เรา + พ่อแม่คู่สมรส): คนละ 30,000 บาท

- เงื่อนไข (สำคัญมาก): ท่านต้องอายุ 60 ปีขึ้นไป และมีรายได้ทั้งปีไม่เกิน 30,000 บาท และต้องไม่ซ้ำซ้อนกับพี่น้องคนอื่น (ต้องมีหนังสือรับรอง ล.ย.03)

กลุ่มที่ 3: ไอเทมป้องกันความเสี่ยง (ประกันจ๋า)

- เงินประกันสังคม: ตามที่จ่ายจริง แต่ไม่เกิน 9,000 บาท

- (ดูจากใบ 50 ทวิ หรือสลิปเงินเดือนได้เลย)

- เบี้ยประกันชีวิต (ทั่วไป): ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

- (ต้องเป็นกรมธรรม์ที่คุ้มครอง 10 ปีขึ้นไป)

- เบี้ยประกันสุขภาพ (ของตัวเอง): ตามที่จ่ายจริง แต่ไม่เกิน 25,000 บาท

- กับดัก: เมื่อรวมกับข้อ 7 (ประกันชีวิต) แล้ว... ห้ามเกิน 100,000 บาท

- ตัวอย่าง: จ่ายประกันชีวิต 90,000 บาท + ประกันสุขภาพ 30,000 บาท

- สุขภาพใช้ได้แค่ 25,000 บาท

- รวมกัน (90,000 + 25,000) = 115,000 บาท... แต่ใช้ได้แค่เพดาน 100,000 บาท

- เบี้ยประกันสุขภาพ (ของพ่อแม่): ตามที่จ่ายจริง แต่ไม่เกิน 15,000 บาท

- (พ่อแม่ต้องมีรายได้ไม่เกิน 30,000 บาทด้วยนะ)

กลุ่มที่ 4: ไอเทมเพื่ออนาคต (การลงทุน)

นี่คือ "ตัวลดภาษี" ที่โหดที่สุด และซับซ้อนที่สุด!

-

กองทุนสำรองเลี้ยงชีพ (PVD) / กบข. / กองทุนสงเคราะห์ครู:

- ตามที่จ่ายจริง แต่ไม่เกิน 15% ของเงินเดือน และไม่เกิน 500,000 บาท

-

RMF (กองทุนรวมเพื่อการเลี้ยงชีพ):

- ตามที่จ่ายจริง แต่ไม่เกิน 30% ของเงินได้ และไม่เกิน 500,000 บาท

- (ต้องซื้อต่อเนื่องถึงอายุ 55 ปี)

-

SSF (กองทุนรวมเพื่อการออม):

- ตามที่จ่ายจริง แต่ไม่เกิน 30% ของเงินได้ และไม่เกิน 200,000 บาท

- (ต้องถือไว้ 10 ปี)

-

Thai ESG (กองทุนรวมไทยเพื่อความยั่งยืน): (ตัวใหม่มาแรง!)

- ตามที่จ่ายจริง แต่ไม่เกิน 30% ของเงินได้ และไม่เกิน 100,000 บาท

- (ต้องถือไว้ 8 ปี)

!!! The Grand Ceiling Rule – กฎเพดาน 500K !!! ไอเทมกลุ่มลงทุนทั้งหมด (ข้อ 10+11+12+PVD+กบข.+ประกันบำนาญ) เมื่อรวมกันแล้ว ห้ามเกิน 500,000 บาท (ยกเว้น Thai ESG ที่มีเพดานแยก 100,000 บาทของตัวเอง และประกันสังคม 9,000 บาท)

กลุ่มที่ 5: ไอเทมสร้างชาติ (บริจาค & กระตุ้นเศรษฐกิจ)

- ดอกเบี้ยกู้บ้าน (ที่อยู่อาศัย): ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

- เงินบริจาค (ทั่วไป): ตามที่จ่ายจริง แต่ไม่เกิน 10% ของ "เงินได้สุทธิหลังหักทุกอย่างแล้ว"

- เงินบริจาค (การศึกษา/กีฬา/โรงพยาบาลรัฐ): ได้ลดหย่อน 2 เท่า! (แต่ก็มีเพดาน 10%)

- โครงการรัฐ (ปี 2567): Easy E-Receipt

- ช้อปปิ้งช่วง 1 ม.ค. - 15 ก.พ. 67 ที่ออกใบกำกับภาษีอิเล็กทรอนิกส์

- ลดหย่อนตามจริง ไม่เกิน 50,000 บาท

สรุปสเต็ปที่ 2: (เงินได้หลังหักค่าใช้จ่าย) - (ค่าลดหย่อน) = เงินได้สุทธิ

-

กลับมาที่นาย ก. (มนุษย์เงินเดือนโสด):

- เงินได้หลังหักค่าใช้จ่าย: 650,000 บาท

- หาไอเทมลดหย่อน:

- ส่วนตัว: 60,000

- ประกันสังคม: 9,000

- ประกันชีวิต (ซื้อไว้): 30,000

- SSF (ซื้อไว้): 50,000

- Easy E-Receipt (ช้อปไป): 20,000

- รวมค่าลดหย่อน = 60,000 + 9,000 + 30,000 + 50,000 + 20,000 = 169,000 บาท

- เงินได้สุทธิ (นาย ก.) = 650,000 - 169,000 = 481,000 บาท

-

กลับมาที่น้อง ฌ. (ขายออนไลน์โสด):

- เงินได้หลังหักค่าใช้จ่าย: 1,200,000 บาท

- หาไอเทมลดหย่อน:

- ส่วนตัว: 60,000

- RMF (ซื้อโหดมาก): 300,000

- Thai ESG (จัดเต็ม): 100,000

- ดอกเบี้ยบ้าน (ผ่อนอยู่): 100,000

- รวมค่าลดหย่อน = 60,000 + 300,000 + 100,000 + 100,000 = 560,000 บาท

- เงินได้สุทธิ (น้อง ฌ.) = 1,200,000 - 560,000 = 640,000 บาท

: เจาะลึกสเต็ปที่ 3 – "อัตราภาษีขั้นบันได" – บอสใหญ่ด่านสุดท้าย

เราได้ "เงินได้สุทธิ" มาแล้ว! นี่คือ "ก้อนเงิน" ที่จะถูกส่งเข้าไปในเครื่องคิดเลขของสรรพากรจริงๆ เสียที

ประเทศไทยใช้ระบบ "อัตราภาษีก้าวหน้า" หรือ "ขั้นบันได" (Progressive Rate) แปลว่า "ยิ่งรวย (สุทธิ) ยิ่งจ่ายแพง" แต่! เขาไม่ได้เอาเงินก้อนสุทธิของเราไปคูณ % เดียวตูม! เขาจะคิดทีละขั้น... ทีละขั้น...

นี่คือตารางขั้นบันไดที่ต้องจำ:

- ขั้นที่ 1: 0 - 150,000 บาท ---> ยกเว้นภาษี (0%)

- ขั้นที่ 2: 150,001 - 300,000 บาท (ส่วนที่เกินมา 150,000) ---> 5%

- ขั้นที่ 3: 300,001 - 500,000 บาท (ส่วนที่เกินมา 200,000) ---> 10%

- ขั้นที่ 4: 500,001 - 750,000 บาท (ส่วนที่เกินมา 250,000) ---> 15%

- ขั้นที่ 5: 750,001 - 1,000,000 บาท (ส่วนที่เกินมา 250,000) ---> 20%

- ขั้นที่ 6: 1,000,001 - 2,000,000 บาท (ส่วนที่เกินมา 1,000,000) ---> 25%

- ขั้นที่ 7: 2,000,001 - 5,000,000 บาท (ส่วนที่เกินมา 3,000,000) ---> 30%

- ขั้นที่ 8: 5,000,001 บาทขึ้นไป ---> 35%

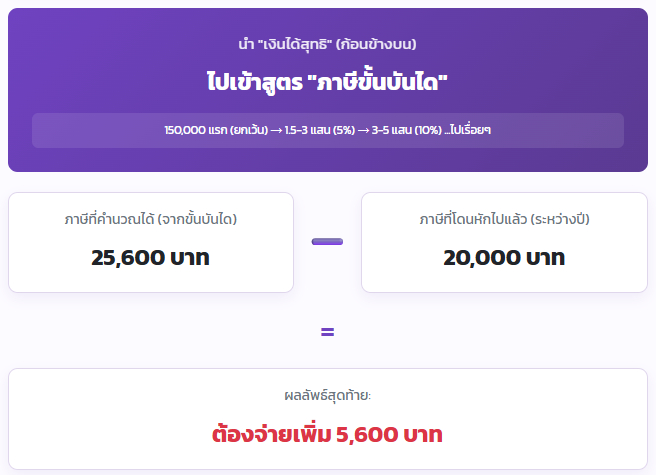

มาคำนวณภาษีของจริงกัน!

-

นาย ก. มีเงินได้สุทธิ 481,000 บาท

- แปลว่านาย ก. อยู่ใน "ฐานภาษี 10%" ... แต่ไม่ได้แปลว่าเอา 481,000 x 10% นะ!

- คิดทีละขั้น:

- ขั้นที่ 1 (0 - 150,000): 150,000 แรก ---> เสีย 0 บาท

- ขั้นที่ 2 (150,001 - 300,000): ส่วนต่าง 150,000 x 5% ---> เสีย 7,500 บาท

- ขั้นที่ 3 (300,001 - 481,000): เงินสุทธิของนาย ก. มาจบที่ขั้นนี้

- ส่วนต่าง (481,000 - 300,000) = 181,000 x 10% ---> เสีย 18,100 บาท

- รวมภาษีที่ต้องจ่าย (คำนวณ) ของนาย ก. = 0 + 7,500 + 18,100 = 25,600 บาท

-

น้อง ฌ. มีเงินได้สุทธิ 640,000 บาท

- แปลว่าน้อง ฌ. อยู่ใน "ฐานภาษี 15%"

- คิดทีละขั้น:

- ขั้นที่ 1 (0 - 150,000): ---> เสีย 0 บาท

- ขั้นที่ 2 (150,001 - 300,000): ส่วนต่าง 150,000 x 5% ---> เสีย 7,500 บาท

- ขั้นที่ 3 (300,001 - 500,000): ส่วนต่าง 200,000 x 10% ---> เสีย 20,000 บาท

- ขั้นที่ 4 (500,001 - 640,000): เงินสุทธิของน้อง ฌ. มาจบที่ขั้นนี้

- ส่วนต่าง (640,000 - 500,000) = 140,000 x 15% ---> เสีย 21,000 บาท

- รวมภาษีที่ต้องจ่าย (คำนวณ) ของน้อง ฌ. = 0 + 7,500 + 20,000 + 21,000 = 48,500 บาท

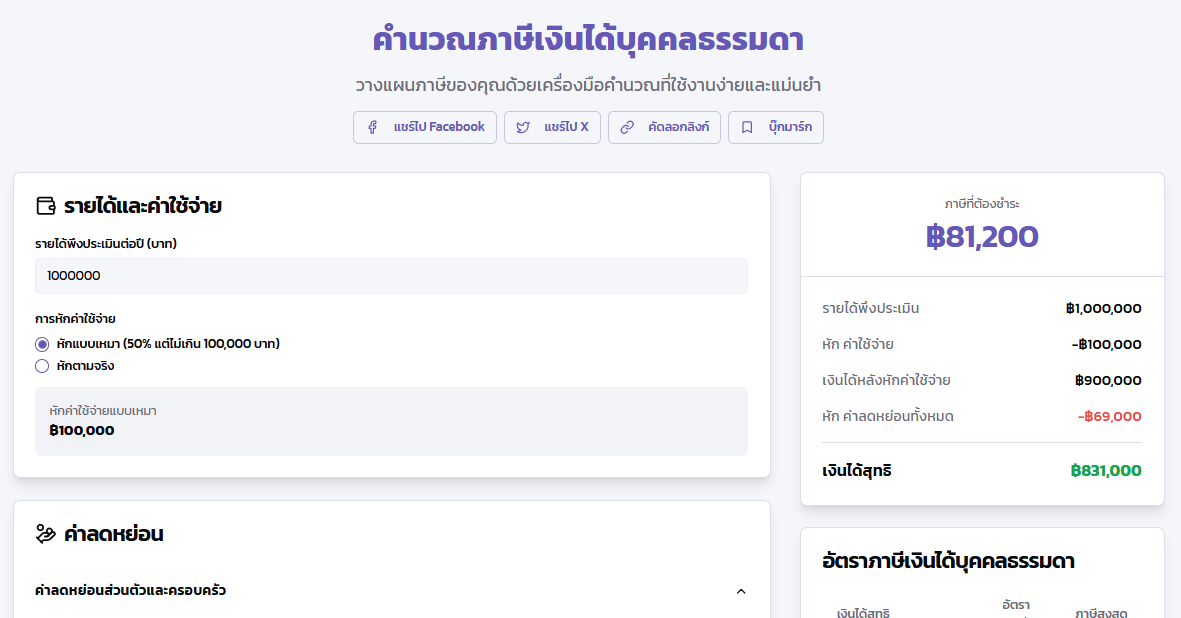

เหนื่อยไหม? ถ้าเหนื่อย... นี่คือเวลาขายของ! การนั่งไล่ทีละสเต็ปแบบนี้มันปวดหัวใช่ไหมล่ะ? โดยเฉพาะตอนคำนวณขั้นบันไดที่โคตรจะสับสน! ถ้าคุณไม่อยากมานั่งจิ้มเครื่องคิดเลขเองให้วุ่นวาย ลองใช้เครื่องมือของเราสิครับ! คลิกเลย! เครื่องมือคำนวณภาษีเงินได้บุคคลธรรมดา แค่กรอกรายได้ และติ๊กๆ ค่าลดหย่อนที่คุณมี... ระบบจะคำนวณ "ภาษีที่ต้องจ่าย" (แบบในสเต็ป 3 นี้) ให้คุณทันทีใน 1 นาที! ง่ายกว่านี้ไม่มีอีกแล้ว!

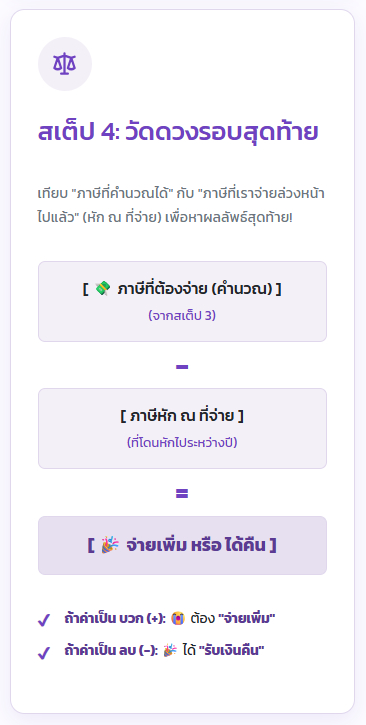

: เจาะลึกสเต็ปที่ 4 – "หัก ณ ที่จ่าย" – ไคลแม็กซ์สุดท้าย!

เราเดินทางมาถึงสเต็ปสุดท้ายแล้วครับ... เมื่อกี้เราได้ "ภาษีที่ต้องจ่าย (คำนวณ)" มาแล้ว (เช่น นาย ก. 25,600 บาท)

คำถามคือ... เราต้องควักเงิน 25,600 บาท จ่ายเพิ่มเลยไหม? คำตอบคือ: ไม่แน่!

เพราะในระหว่างปี... เราโดน "หักภาษีล่วงหน้า" ไปแล้ว!

- มนุษย์เงินเดือน: โดนหักจากสลิปเงินเดือนทุกเดือน (นั่นแหละ "หัก ณ ที่จ่าย")

- ฟรีแลนซ์/รับจ๊อบ (40(2), (3), (5), (6), (8)): เวลาเรารับเงินจากบริษัท เราจะโดน "หัก 3%" (หรือ 5% สำหรับค่าเช่า) และได้ใบ "50 ทวิ" มา

ไอ้เงินที่โดนหักไปล่วงหน้าเนี่ย... มันคือ "เครดิต" ของเราครับ เราจ่ายให้สรรพากรไปก่อนแล้ว!

สเต็ปที่ 4: (ภาษีที่ต้องจ่าย) - (ภาษีหัก ณ ที่จ่าย) = ภาษีที่ต้องจ่ายจริง (หรือได้คืน!)

-

กลับมาที่นาย ก.:

- ภาษีที่คำนวณได้ (สเต็ป 3): 25,600 บาท

- ไปเปิดดู "ใบ 50 ทวิ" ที่บริษัทออกให้ (รวมยอดหักภาษีทั้งปี)

- กรณีที่ 1: บริษัทหักภาษีนาย ก. ไปทั้งปี 30,000 บาท

- 25,600 - 30,000 = -4,400 บาท (ติดลบ!)

- ยินดีด้วย! นาย ก. "ได้เงินคืนภาษี" 4,400 บาท! (เพราะจ่ายเกินไป)

- กรณีที่ 2: บริษัทหักภาษีนาย ก. ไปทั้งปี 20,000 บาท (อาจเพราะโบนัสออกเยอะ แต่หักภาษีน้อย)

- 25,600 - 20,000 = +5,600 บาท (เป็นบวก!)

- เสียใจด้วย! นาย ก. ต้อง "จ่ายภาษีเพิ่ม" 5,600 บาท (เพราะจ่ายขาดไป)

-

กลับมาที่น้อง ฌ. (ขายออนไลน์):

- ภาษีที่คำนวณได้ (สเต็ป 3): 48,500 บาท

- น้อง ฌ. ขายของให้ลูกค้าบุคคลธรรมดา ไม่เคยโดนหัก 3% เลย

- ภาษีหัก ณ ที่จ่าย = 0 บาท

- 48,500 - 0 = +48,500 บาท

- น้อง ฌ. ต้อง "จ่ายภาษีเพิ่ม" เต็มๆ 48,500 บาท (นี่คือเหตุผลที่ฟรีแลนซ์/พ่อค้าแม่ค้าต้อง "วางแผนภาษี" และเก็บเงินไว้จ่ายก้อนปลายปี)

สรุปวิธีการ (ฉบับท่องจำไปยื่น)

- รวบรวมรายได้: ลิสต์รายได้ทั้งปี (ม.ค.-ธ.ค.) แยกตามประเภท 40(1) ถึง 40(8) ให้ชัดเจน

- เลือกวิธีหักค่าใช้จ่าย: ดูว่ารายได้เราหัก "เหมา" ได้กี่ % (เช่น 50% max 100k, หรือ 60%) หรือจะหัก "ตามจริง" (ถ้าบิลเยอะกว่า)

- หาเงินได้หลังหักค่าใช้จ่าย: (ข้อ 1) - (ข้อ 2)

- รวบรวมค่าลดหย่อน: ลิสต์ทุกอย่างที่ใช้ได้! (ส่วนตัว, พ่อแม่, ลูก, ประกัน, กองทุน, ดอกเบี้ยบ้าน, บริจาค, ช้อปปิ้ง Easy E-Receipt)

- หาเงินได้สุทธิ: (ข้อ 3) - (ข้อ 4)

- เข้าเครื่องคิดเลข: เอา "เงินได้สุทธิ" (ข้อ 5) ไปเทียบตารางขั้นบันได (0-150k = 0%, 150-300k = 5%, ...) เพื่อหา "ภาษีที่คำนวณได้" (หรือใช้ เครื่องมือคำนวณภาษี ของเรา!)

- รวบรวมภาษีหัก ณ ที่จ่าย: ดูจากใบ 50 ทวิ ทั้งหมดที่เรามี

- หาผลลัพธ์สุดท้าย: (ข้อ 6) - (ข้อ 7)

- ถ้าติดลบ = ได้เงินคืน (เย้!)

- ถ้าเป็นบวก = ต้องจ่ายเพิ่ม (ฮือ!)

- เข้าเว็บสรรพากร (efiling.rd.go.th): ล็อกอิน แล้วกรอกตัวเลขตามนี้ ยื่นได้เลย!

ข้อเสนอแนะจากผู้เขียน (Thaiproofai)

ในฐานะที่คลุกคลีกับเรื่องปวดหัวพวกนี้มานาน ผมอยากจะบอกว่า... "ภาษี" ไม่ใช่ "บทลงโทษ" ของคนขยันครับ แต่มันคือ "เกม" ที่มีกติกาชัดเจน

สิ่งที่น่ากลัวกว่าการ "เสียภาษี" คือการ "หนีภาษี" หรือ "ยื่นมั่ว" ครับ ในยุคที่สรรพากรเชื่อมข้อมูลกับทุกธนาคาร ทุกแพลตฟอร์ม (โดยเฉพาะธุรกรรมการเงินที่เข้าเยอะๆ) การที่เราทำตัว "เนียน" คิดว่าเขาไม่รู้... คือความเสี่ยงที่สุดในชีวิต! เบี้ยปรับย้อนหลังมันแพงกว่าค่าภาษีจริงหลายเท่าตัวนัก

ดังนั้น จง "วางแผน" ครับ! อย่ารอให้ถึงเดือนมกราคมแล้วค่อยมาโวยวาย

- มนุษย์เงินเดือน: วางแผนซื้อ SSF/RMF/ประกัน ตั้งแต่ต้นปี เพื่อคุม "ฐานภาษี" ของตัวเอง

- ฟรีแลนซ์/พ่อค้าแม่ค้า: คุณคือคนที่ต้องวางแผนหนักที่สุด! เมื่อมีรายได้เข้ามา (เช่น 100,000 บาท) ให้ "กันเงิน" ส่วนหนึ่งไว้เลย (เช่น 5-10%) แยกบัญชีไว้เลยว่า "นี่คือเงินของสรรพากร" ห้ามยุ่ง! ปลายปีจะได้ไม่ช็อค

สุดท้ายนี้ การคำนวณภาษีด้วยตัวเอง (หรือใช้เครื่องมือช่วย) มันคือการ "ทบทวนสุขภาพการเงิน" ที่ดีที่สุดของเรา มันทำให้เรารู้ว่าปีที่ผ่านมาเราหาเงินได้เท่าไหร่ เราออมเงินไปกับอะไรบ้าง (กองทุน, ประกัน) และเราเหลือเท่าไหร่... จงใช้โอกาสนี้ในการวางแผนอนาคตครับ! สู้ๆ นะทุกคน!

อ้างอิง (Reference)

- กรมสรรพากร (The Revenue Department):

- แหล่งข้อมูลทางการที่สุดเกี่ยวกับประเภทเงินได้, ค่าใช้จ่าย, และค่าลดหย่อน

- https://www.rd.go.th/ (โดยเฉพาะหน้า "การหักค่าใช้จ่าย" และ "รายการลดหย่อนภาษี")

- Finnomena - คู่มือลดหย่อนภาษี:

- แหล่งข้อมูลสรุปค่าลดหย่อนต่างๆ ได้เข้าใจง่าย (เช่น สรุปเงื่อนไข SSF/RMF)

- https://www.finnomena.com/ (ตัวอย่าง URL ที่ค้นเจอเรื่องการยื่นภาษี)

- K-Wealth (ธนาคารกสิกรไทย):

- บทความให้ความรู้เรื่องการวางแผนภาษี และสรุปภาพรวมภาษีที่อ่านง่าย

- https://www.kasikornbank.com/th/kwealth